Регистрация ООО с юридическим адресом

Юр адрес — это прописка организации и официальный канал связи с руководством. Все уведомления и официальные письма от налоговой, банка, фондов будут направляться по юридическому адресу. Юрадрес — это неотъемлемая часть реквизитов компании, который вносится в ЕГРЮЛ — Единый государственный реестр юридических лиц.

При смене адреса организация обязана уведомить об этом налоговую инспекцию и официально зарегистрировать изменения в ЕГРЮЛ. Расскажем все нюансы регистрации ООО с юридическим адресом.

Кто может открыть ООО

Правовое положение ООО, условия и порядок деятельности, права и обязанности участников, и другие вопросы регулирует Федеральный закон от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью". Согласно статье 7 этого закона, открыть ООО могут граждане и юридические лица, то есть учредителями общества могут стать граждане России и иностранных государств, а также юрлица и индивидуальные предприниматели.

У ООО может быть единственный учредитель. Это не запрещено законом, но общество с единственным участником не может стать учредителем другого общества. Максимальное количество участников ООО ограничено — не более 50 человек. Если их число станет больше, то ООО должно в течение года преобразоваться в акционерное общество, иначе его принудительно ликвидируют.

Гражданин РФ

Учредить ООО может совершеннолетний дееспособный гражданин, у которого нет запрета на ведение предпринимательской деятельности. Также несовершеннолетние лица, в возрасте от 14 до 18 лет, могут открыть ООО с письменного разрешения родителей или получившие разрешение органов опеки, утвержденное судом.

Бизнес не откроют государственным и муниципальным служащим, а также тем лицам, которые массово открывали ООО, фирмы однодневки, отмывали доходы и совершали другие противоправные действия.

Российские юридические лица и ИП

Открыть ООО могут любые российские компании, разных организационно-правовых форм, которые имеют более одного учредителя. Но ООО не могут учредить государственные органы и органы местного самоуправления. Такое право им дается только если прямо установлено в законе — например в целях решения вопросов местного значения.

Индивидуальный предприниматель не относится к юридическим лицам, поэтому при открытии ООО будет выступать как физическое лицо. Финансовая деятельность ООО с деятельностью ИП пересекаться не будет.

Иностранные участники

Граждане других стран и иностранные юридические лица тоже могут открыть ООО в России. Для этой категории предпринимателей нужны дополнительные документы, нотариальные переводы, а также документы из реестров страны проживания.

Необходимые документы

Комплект документов для регистрации ООО напрямую зависит от вида деятельности, количества учредителей, наличия гражданства и т.д. Но есть стандартные документы, которые необходимо предоставить в налоговую инспекцию для регистрации.

| ООО с одним учредителем: | ООО с несколькими участниками: |

|

|

Дополнительные документы

Эти документы необходимо включить в пакет для регистрации бизнеса в зависимости от ситуации:

- Заявление о переходе на упрощенную систему налогообложения (УСН). По умолчанию все компании регистрируют по основной системе налогообложения (ОСНО) и если она не подходит, то надо сразу подать заявление.

- Нотариальная доверенность. Она понадобится, если документы в ИФНС подает представитель.

- Согласие собственников недвижимости. Оно оформляется, когда юридический адрес общества оформляется на жилое помещение — квартиру или комнату.

- Вид на жительство (ВНЖ) или разрешение на временное пребывание. Если в числе учредителей есть иностранный гражданин.

- Согласие родителей или разрешение органов опеки, утвержденное решением суда. Для участника общества в возрасте от 14 до 18 лет.

- Квитанция об уплате государственной пошлины.

В 2023 году госпошлина составляет 4000 рублей. Пошлину не платят, если подают документы через МФЦ или нотариуса.

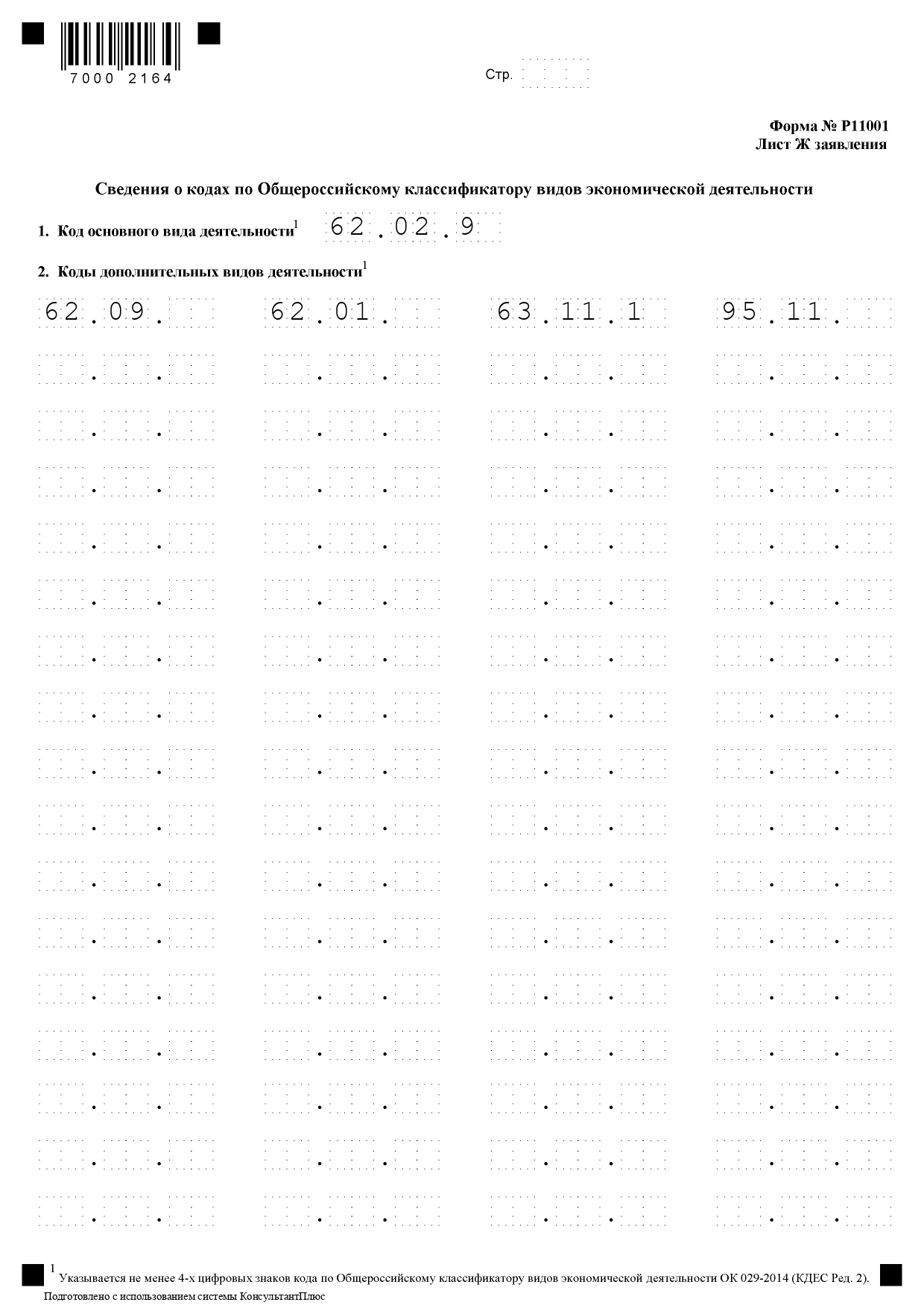

Как выбрать ОКВЭД

Для каждого вида деятельности предусмотрены специальные коды. Они прописаны в Общероссийском классификаторе видов экономической деятельности (ОКВЭД). Классификатор утвержден приказом Росстандарта от 31.01.2014 N 14-ст. Он включает 21 раздел и 99 группировок с перечнем различных видов предпринимательской деятельности. Код деятельности включает от 2 до 6 цифр. Цифры указывают на принадлежность к определенному классу, подклассу, группе, подгруппе и виду деятельности. Бизнес может выбирать коды от 3 цифр и более.

Используя коды ОКВЭД, компания указывает на свой основной вид деятельности и при необходимости добавляет дополнительные. При выборе основного кода нужно иметь в виду, что преимущественный доход организации должен поступать именно по этому виду деятельности — тот, который превышает 60% от общей выручки. Основной вид надо ежегодно подтверждать до 15 апреля на основании Приказа Минздравсоцразвития от 31.01.2006 г. № 55. В нем же прописан порядок подачи подтверждения.

Также обратите внимание не включили ли вы код деятельности, которая требует лицензирования и получения разрешений. Без них налоговая не зарегистрирует ООО.

Например, компания оказывает услуги по ремонту автомобилей и дополнительно занимается продажей автозапчастей. Тогда основной код ОКВЭД будет 45.20, а дополнительные коды 45.31 для оптовой продажи и 45.32 для розничной продажи автозапчастей.

При заполнении заявления о регистрации ООО необходимо указывать основной код указывается вверху листа “Ж”. Остальные коды перечислять в общей таблице. Советуем использовать не более 20 видов деятельности. Если вам понадобится расширить сферы бизнеса, то коды можно добавить в процессе работы.

Пример:

Регистрация по месту проживания

Компанию можно зарегистрировать в квартире по месту проживания, если следовать требованиям налоговой инспекции. Главное условие ИФНС — квартира должна находиться в собственности у учредителя или генерального директора. Также возможно оформить юрадрес и по прописке, но в этом случае доля учредителя в уставном капитале должна быть не менее 50%, а если это директор, то у него должно быть право действовать от имени юридического лица без доверенности.

Чтобы предоставить домашний адрес в качестве юридического, в налоговую нужно предоставить:

- копии документов о собственности;

- письменное согласие всех собственников.

Требования к помещению:

- расположено в жилом доме;

- дом эксплуатируемый;

- не находится в залоге у банка;

- не имеет других обременений;

- находится в частной собственности — на муниципальную квартиру получить разрешение затруднительно.

Виды деятельности организаций, при которых регистрация в жилом помещении невозможна:

- банковская деятельность;

- деятельность предусматривающая получение лицензии;

- производство.

Несмотря на то, что законом разрешено регистрировать компании в квартире, налоговая скептически относится к таким адресам и в некоторых случаях отказывают в регистрации. Также высока вероятность признания его недостоверным, потому что кому-то из проверяющих органов не удалось провести проверку по причине отсутствия жильцов.

Также важно понимать, что юрадрес организации — это публичная информация. Его придется указывать во всех документах: договорах, счетах, письмах — а также размещать на своем сайте в разделе “реквизиты”. Скрывать эту информацию бессмысленно, потому что любой желающий может заказать выписку ЕГРЮЛ на сайте налоговой и узнать реквизиты компании. Домашний адрес в реквизитах не вызовет доверия у партнеров и клиентов.

Аренда юридического адреса

Аренда юридического адреса — это комплект документов, который позволяет зарегистрировать ООО в нежилом, коммерческом помещении без фактической аренды площади. То есть юридически компания находится по указанному адресу, а фактически располагается, там где ей удобно. Возможность такой регистрации позволяет сэкономить значительные средства на прямой аренде офиса. Особенно это актуально для небольших компаний, которые могут вести свой бизнес удаленно.

При аренде юридического адреса важно понимать нюансы, которые нужно учесть, чтобы у компании в последующем не возникло проблем с налоговой и другими контролирующими органами.

При аренде юридического адреса вам понадобятся следующие документы и гарантии от собственника или арендодателя:

- гарантийное письмо от собственника помещения;

- заверенные копии документов о собственности;

- договор аренды с возможностью пролонгации;

- акт приема-передачи помещения;

- возможность безналичного расчета;

- гарантия возврата денег, если в налоговой откажут в регистрации по адресу;

- почтовое обслуживание адреса, которое предусматривает возможность получать входящую корреспонденцию;

- подтверждение местонахождения вашей организации по адресу при выездных проверках;

- дополнительный сервис.

Аренду юридического адреса можно подобрать под конкретную территориальную налоговую инспекцию. Перед выбором адреса нужно убедиться, что адрес не является массовым и не занесен в черный список — по таким адресам компанию не зарегистрируют.

Аренда офиса

По сравнению с арендой юридического адреса аренда офиса — это более дорогостоящий вариант. Но если бизнес модель предусматривает работу сотрудников инхаус, частые встречи с клиентами и партнерами, то офис нужно подбирать с возможностью регистрации компании. Не все арендодатели предоставляют такую возможность.

Если регистрация ООО возможна, то у арендодателя необходимо запросить следующие документы:

- гарантийное письмо от собственника помещения;

- заверенные копии документов о собственности;

- договор аренды с возможностью пролонгации;

- акт приема-передачи помещения.

Дополнительных требований к арендодателю нет, так как компания сама сможет подтвердить свое расположение для контролирующих органов. И кроме этого, следить за входящей корреспонденцией, чтобы вовремя отреагировать на запросы налоговой, банков и других официальных служб.

Особенности для ООО с несколькими учредителями

Рассмотрим особенности для ООО с несколькими учредителями. При открытии компании с несколькими участниками их полномочия и управление компанией прописываются в уставе организации. Также в нем нужно обязательно указать, как будут приниматься решения и какие полномочия будут у генерального директора.

Чтобы зарегистрировать ООО с несколькими учредителями потребуются следующие документы:

- заявление по форме Р11001;

- договор об учреждении общества;

- устав организации;

- протокол общего собрания.

В заявлении Р11001 на каждого учредителя заполняются отдельные листы с их данными. Туда вносят сведения о размере доли каждого участника. Если есть договор, который регулирует количество голосов, несоразмерное доли участника, то сведения о таком договоре нужно отразить.

Для заявления Р11001 существует определенные требования к заполнению. Так, не надо распечатывать пустые листы, а только те, на которых есть сведения. Каждый лист следует нумеровать в трехзначной виде, то есть “001», “002», “003» и далее. В каждую ячейку необходимо записывать один знак: цифру или букву, пустые ячейки надо оставлять незаполненными, без прочерка. Заявление можно заполнить от руки, синей, фиолетовой или черной ручкой; или на компьютере, используя шрифт Courier New кегль 18.

Договор об учреждении общества регулирует отношения между учредителями. Договор не является учредительным документом ООО, но включает множество важной информации:

- наименование ООО;

- юридический адрес

- порядок осуществления учредителями совместной деятельности по открытию ООО;

- размер уставного капитала;

- размер и номинальную стоимость доли каждого из учредителей;

- размер, порядок и сроки оплаты таких долей в уставном капитале ООО;

- личные данные участников (ФИО, паспорт, прописка) — если учредители-физлица;

- или реквизиты юрлица и данные о руководителях — если учредители-юрлица.

Договор необходимо утвердить решением общего собрания участников общества. Обязательно указать дату и место подписания договора. В конце ставятся подписи учредителей. Если среди участников общества есть юрлица, то еще необходимо поставить печать.

Уставной капитал должен быть более 10 000 рублей, причем он должен быть внесен только денежными средствами. Если уставной капитал установлен большего размера, то он может быть и в виде имущества. Учредители должны внести свою долю в течение 4 месяцев.

Договор оформляется в бумажном формате. Количество экземпляров должно быть равно числу участников и дополнительно два экземпляра: для хранения в самом ООО и для ИФНС.

Устав организации с несколькими учредителями регулирует полномочия участников, способы принятий решений, руководство организацией, оформление сделок, ответственность и т.д. Устав относится к учредительным документам ООО.

Устав ООО должен содержать:

- полное и сокращенное фирменное наименование ООО;

- место нахождения;

- состав и компетенции органов ООО, в том числе о вопросах, составляющих исключительную компетенцию общего собрания участников;

- порядок принятия органами общества решений, в том числе о вопросах, решения по которым принимаются единогласно или квалифицированным большинством голосов;

- размер уставного капитала;

- права и обязанности участников ООО;

- порядок и последствия выхода учредителя, если право на выход предусмотрено уставом;

- порядок перехода доли или части доли в уставном капитале ООО к другому лицу;

- порядок хранения документов ООО;

- порядок предоставления ООО информации участникам общества и другим лицам.

Учредители могут использовать т.н. типовой устав ООО, виды которых утверждены Приказом Минэкономразвития России от 01.08.2018 N 411 "Об утверждении типовых уставов, на основании которых могут действовать общества с ограниченной ответственностью".

Протокол общего собрания фиксирует присутствие участников на собрании, голоса и решения учредителей. Первое собрание проводится до регистрации ООО. При регистрация ООО с несколькими учредителями вместо решения единственного учредителя подписывается коллегиальный документ —

протокол собраний учредителей. При проведении собрания важно назначить председателя и секретаря. Все учредители должны присутствовать обязательно, чтобы решения, принятые на собрании, были легитимны.

Протокол оформляется в соответствии с требованиями Национального стандарта РФ “Организационно-распорядительная документация. Требования к оформлению документов» ГОСТ Р 7.0.97—2016. Документ должен содержать полное наименование организации, дату и место проведения собрания, название — протокол.

Также указывается тема собрания, список присутствующих, ФИО председателя и секретаря, выступления и принятые решения. Протокол подписывают все участники собрания. Текст протокола желательно излагать от третьего лица множественного числа: «слушали», «выступили», «постановили», «решили».

Какой адрес могут признать недействительным

Разберем какой адрес могут признать недействительным. Недостоверный юридический адрес — одна из неприятных проблем для ООО. Если налоговая выявляет несоответствие юридического адреса фактическому, то она может приостановить работу организации. Такое несоответствие необходимо устранить в отведенный срок, в противном случае на организацию наложат штраф, а в реестр внесут информацию о недостоверности адреса. Такая информация выделена красным цветом, чтобы все, кто проверяет компанию через ЕГРЮЛ, видели эту запись.

Налоговая проводит проверки на соответствие реквизитов в реестре с фактическим местонахождением компании. Например, отправляет уведомления на почтовый адрес, звонит на указанный в реквизитах контактный номер или организовывает выездную проверку по юридическому адресу. Если компания игнорирует входящую корреспонденцию — не отвечает на письма и уведомления, то это сигнал для инспекции, что организация не ведет свою деятельность по указанному адресу.

При выездных проверках сотрудники ИФНС могут обнаружить, что компании нет по заявленному адресу или такой адрес вообще не существует. Также в налоговую может поступить заявление о недостоверности, которое присылает собственник помещения или недобросовестный конкурент.

Если налоговый инспектор установил, что ООО не работает по адресу, который указан в качестве юридического, то он отправляет письмо с требованием уточнить актуальность сведений. Организация должна ответить на это письмо, а также внести изменения в ЕГРЮЛ, написав заявление по форме Р14001. Если компания не отвечает в течение 30 дней, в ее записи ЕГРЮЛ появляется отметка о недостоверности. После этого у компании есть 3 месяца, чтобы исправить некорректную информацию, иначе деятельность компании приостановят и в дальнейшем принудительно ликвидируют.

Можно ли перейти на упрощенную систему налогообложения? Как это сделать?

При открытии ООО организацию по умолчанию регистрируют на общую систему налогообложения — ОСНО. Если предприниматель планирует работать по упрощенной системе — УСН, то вместе с комплектом документов на регистрацию, ему необходимо заполнить и приложить Уведомление по форме 26.2-1. Уведомление утверждено Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@ "Об утверждении форм документов для применения упрощенной системы налогообложения".

Порядок заполнения Уведомления закреплен в Письме ФНС России от 03.02.2023 N СД-4-3/1267@ "О разъяснении вопроса порядка заполнения Уведомлений о переходе на УСН, ЕСХН в связи с принятием Постановлением Правительства РФ N 2529".

Подать уведомление можно разными способами. В большинстве случаев подают одновременно со всем пакетом документов, при регистрации. Также это можно сделать в течении 30 дней после постановки ООО на учет. Если не перейти на УСН в указанные сроки, то потом применить упрощенную систему можно будет только с начала следующего календарного года. Для того нужно подать уведомление до 31 декабря текущего года.

Порядок применения упрощенной системы налогообложения носит уведомительный характер, это значит, что ответа от налоговой ждать не нужно. Если компания соответствует нормам, которые применяют для УСН, ИФНС не откажет в переходе.

Ограничения при упрощенной системе налогообложения:

| Показатель | Стандартные ограничения УСН | Допустимое превышение |

| Максимальный доход | Не более 164 млн рублей | 164–219 млн рублей |

| Численность сотрудников | Не более 100 человек | 100–130 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей |

|

Если позднее налоговая сочтет, что вы применяли упрощенку неправомерно, то за весь период работы на упрощенном режиме, налоги начислят по общему режиму, а также выпишут штрафы и пени.

Организации не могут применять УСН если:

- доля участия других организаций больше 25%;

- имеет филиалы;

- занимаются определенными видами деятельности:

— банковской;

— страхованием;

— негосударственные пенсионные фонды;

— ломбарды;

— инвестиционные фонды.

Весь перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Налоги и взносы

НДФЛ. Независимо от выбранной системы налогообложения ООО обязано платить налог на доход физических лиц — НДФЛ. Работодатель платит его с зарплаты сотрудников. Стандартная ставка НДФЛ — 13%. Если сотрудник получает заработную плату свыше 5 млн рублей в год, то налог составит 15%, из которых 2% сотрудник платит сам.

Имущественные налоги. Компании, у которых в собственности есть недвижимость — склад, офис или производственное помещение, платят налог на имущество. Налог рассчитывается исходя из системы налогообложения, по которой работает ООО. В разных регионах ставка налога на недвижимость для юридических лиц может отличаться. Подробнее о ставках налога на имущество юридических лиц можно узнать справочной информации правовой системы "Консультант".

Земельный налог. Компании, у которых в собственности есть земельный участок, налог платят один раз в год. Есть категории участков, которые не облагаются налогом. Проверить можно в п. 2 ст. 389 НК РФ.

Ставки по земельному налогу для юридических лиц зависят от категории земель и вида разрешенного использования — ВРИ. Максимальная ставка составит 1,5% от кадастровой стоимости объекта.

Транспортный налог. Платят компании, если в собственности есть транспортные средства. Сумма налога рассчитывается исходя из имеющихся льгот, мощности двигателя и года выпуска. Налоговая ставка также зависит от региона в котором транспортные средства стоят на учете. Узнать ставку можно на сайте налоговой службы.

Водный налог. Платят организации, которые добывают воду или используют водоем по лицензии — берут из водоемов, артезианских скважин или акватории. Налоговые ставки зависят от объекта, весь перечень налоговых ставок на водные объекты можно посмотреть ст. 332.12 Налогового кодекса РФ.

Сравнительная таблица налоговых режимов

|

|

Общая система — ОСНО | Упрощенная система — УСН | Автоматическая система — АУСН | Единый сельскохозяйственный налог — ЕСН |

| Ставка | НДС — 0, 10 или 20% Зависит от вида товаров и услуг.

Налог на прибыль — 20%, предусмотрены льготы. |

Два варианта: налог с доходов — до 8% или с прибыли — до 20% |

Два варианта: налог с доходов — до 8% или с прибыли — до 20% |

Налог с прибыли — 6% Региональные власти могут снижать до 0% |

| Оплата | НДС — один раз в квартал,

На прибыль — раз в месяц |

Один раз в квартал |

Налог начисляется автоматически — один раз в квартал | Два раза в год |

| Кто может использовать | Все. Налоговой режим по умолчанию для всех. | Не все — есть ограничения по виду деятельности и обороту. | Работает только в Москве, Московской, Калужской областях и Татарстане. До 2028 г. | Организации у которых доход от сельского хозяйства — 70% |

Взносы

Общество, у которого в штате есть сотрудники, должно платить обязательные взносы. К ним относятся:

- ОПС — обязательное пенсионное страхование;

- ОМС — обязательное медицинское страхование;

- ВНиМ — временная нетрудоспособность и материнство.

Взносы на ОПС, ОМС и ВНиМ начисляются на все выплаты за работу по трудовым договорам: зарплату, премию, отпускные. Доходы работников в натуральной форме также облагаются взносами (ст. 420 НК РФ, письмо Министерства финансов Российской Федерации от 21.03.2017 N 03-15-06/16239).

Льготные тарифы страховых взносов для малого бизнеса

Для малого и среднего бизнеса существует льготный тариф по страховым взносам — 15 % с выплат, которые превышают МРОТ. Уплата страховых взносов с выплат работникам в пределах МРОТ применяется по общей ставке — 30%.

В 2023 году МРОТ составил 16 242 рубля. Страховые взносы с выплат в пределах этой суммы нужно платить по ставке 30%. Если выплата превышает установленную размер МРОТ, то на оставшуюся сумму взносы рассчитываются по ставке 15%.

Таблица страховых взносов в 2023 году

| Плательщики страховых взносов

|

Тарифы страховых взносов

|

|

| по базовой величине

|

при превышении базовой величины | |

| Все предприятия и организации без льгот

|

30%

|

15,1%

|

| Малый и средний бизнес

|

С выплат в пределах МРОТ – 30% На сумму превышения над МРОТ – 15% |

С выплат в пределах МРОТ – 15,1% На сумму превышения над МРОТ – 15% |

| Резиденты Сколково

|

С выплат в пределах МРОТ – 30% На сумму превышения над МРОТ – 15% |

С выплат в пределах МРОТ – 15,1% На сумму превышения над МРОТ – 15% |

| СОНКО, IT-предприятия, резиденты ОЭЗ

|

7,6%

|

0%

|

| Судьи, прокуроры, работники СК

|

На ОСЦ - 2,9 %; На ОМС - 5,1 %. |

0%

|

| Наниматели экипажей судов

|

0%

|

0%

|

Отчетность

Некоторые виды отчетности стандартные для всех компаний. Список всех отчетов организации зависит от вида деятельности компании, а также системы налогообложения.

Условно отчетность можно разделить на следующие виды:

- налоговая отчетность;

Если ООО работает на ОСНО, то из налоговой отчетности нужно отчитываться по налогу на прибыль и НДС. Если компания работает на упрощенной системе налогообложения, то ей нужно регулярно сдавать декларацию по УСН.

Еще есть единая упрощенная налоговая декларация (ЕУД). Такую декларацию вправе сдавать «нулевые» ООО — организации, которые не осуществляли операций, облагаемых налогами, на счетах в банках или в кассе. ЕУД обычно сдают вместо отчетности по НДС и налогу на прибыль ежеквартально.

- бухгалтерская отчетность;

Все ООО обязаны вести бухгалтерский учет и сдавать отчетность. Даже если деятельности нет, раз в год ООО нужно представить бухгалтерский баланс и отчет о финансовых результатах.

ООО сдает бухгалтерскую отчетность в налоговую инспекцию каждый год — до 31 марта года, следующего за отчетным. С 2021 года такая отчетность подается только в электронном виде: через операторов электронного документооборота или через сервис сдачи отчетов на сайте ФНС.

- отчеты за сотрудников;

Если в компании есть сотрудники, которые оформлены по трудовому или гражданско-правовому договору, то работодатель обязан выплачивать взносы и подавать отчеты. Как правило, ООО платит за сотрудников несколько видов страховых взносов и сдает расчет по страховым взносам, расчет по форме 4-ФСС по взносам на травматизм и несколько отчетов в пенсионный фонд.

- статистическая отчетность.

Формы, которые ООО должно сдать в Росстат, зависят от видов экономической деятельности, от наличия статуса малого предприятия и других критериев отбора. Все это устанавливает Росстат. Сроки сдачи отчетности утверждены Приказом ФСГС (Росстат) от 17.12.2021 N 925 "Об установлении сроков предоставления первичных статистических данных в некоторых формах федерального статистического наблюдения".

Формы и количество статистических отчетов часто меняются, поэтому рекомендуем проверять список отчетов по ООО на сайте Росстата. Для этого надо внести ИНН компании.

В этой статье разберем, чем так удобно Общество с ограниченной ответственностью по сравнению с другими формами юрлиц. А также расскажем о порядке регистрации фирмы.